医药医疗板块活跃走强 华通医药等4股涨停

今日早盘,医药医疗板块活跃走强,截止发稿,华通医药(002758),广生堂(300436),迦南科技(300412),正海生物(300653

2018-03-30

距离钱越近的行业越容易赚钱。

统计数据显示:银行业依然是A股盈利能力最强的行业。尽管经历了此前几年的利润增速下滑和2017年的强金融监管,上市银行的核心财务指标仍然表现强劲。

2017年,A股上市公司归母净利润总额约3.349万亿元(盈亏相抵之后),26家上市银行归母净利润合计约1.395万亿元。上市银行占全部上市公司归母净利润总额的约41.65%,依然是最赚钱的行业。

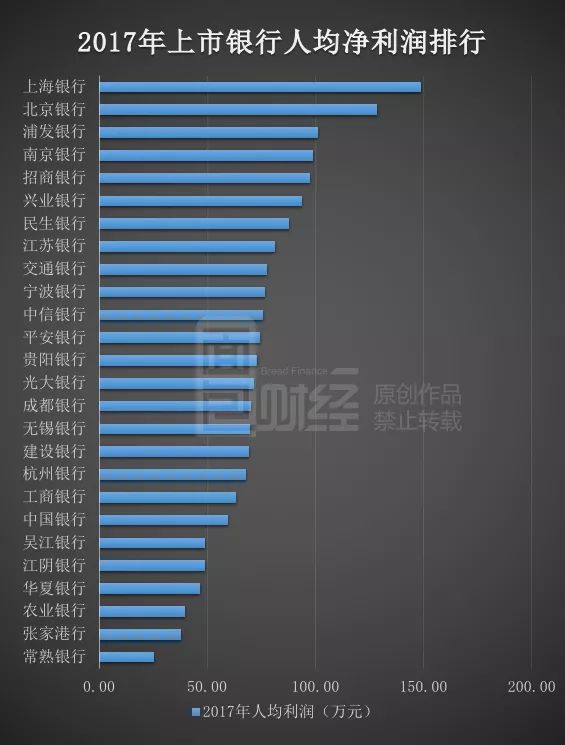

除了利润总额高居各行业榜首之外,上市银行的人均创利也远高于整体水平。2017年上市银行人均归母净利润高达63.17万元,如果计入少数股东损益,则人均创利超过64万元。

而A股全部上市公司2017年人均归母净利润仅为14.35万元,上市银行人均归母净利润相当于整体水平的4.4倍。根据年报数据统计,2017年A股上市公司员工总数约2334.4万人,上市银行员工总数约220.8万人,这意味着上市银行以占上市公司不到10%的员工总数,贡献了超过四成的利润。

从一季报数据观察,2018年部分上市银行的人均创利和创收能力可能还会继续提升,尤其是城商行和股份制银行。

2018年一季报数据显示:部分城商行结束了营改增等多重影响下的营收负增长,在2018年一季度重回营收与利润共同双位数增长的格局,这预示着这些银行2018年的人均营收和创利水平可能会继续走高。

比如已经连续两年蝉联人均创利榜首位的上海银行,2018年一季度营收和归母净利润同比分别上升11.86%和13.52%,而该行过去两年的员工总数基本保持稳定。

2017年年报季正式结束,2018年一季报数据也基本出齐。之前,面包财经在分析部分银行财报时曾预告过:等年报出齐了,再从整体行业的角度来看一下各家银行的表现。

今天,我们就以排行榜的形式,来对A股26家银行2017年以及2018年第一季度的表现做个素描。

先来看人均绩效。

上市银行人均创利整体回升上海银行148万蝉联A股榜首

对A股26家上市银行的财报数据的统计显示:2017年上市银行净利润合计为14147.52亿元(包含少数股东损益),同比增长4.46%。

虽然整体利润增速已经跌至5%以下,但人均利润增速仍然高于5%。2017年,上市银行人均净利润为64.1万元,较2016年的60.8万元,同比增长了5.27%。人均利润增速高于利润总额增速,这显示出2017年,上市银行整体的人均绩效水平有所提升。

上市银行的人均绩效水平差异在扩大,总部位于经济发达地区的城商行和股份制银行人均创利能力更强。上海银行2017年人均净利润148.83万元,较2016年的137.15万元,增长了8.52%,蝉联上市银行人均创利榜首位。下表为面包财经根据财报数据测算的A股上市银行人均利润榜单:

2016年和2017年,上市银行人均利润榜单的TOP3没有发生变动,人均创利均超过100万元。上海银行、北京银行和浦发银行连续两年占据前三甲,但三者之间的人均创利差距在扩大。2017年,三家银行人均利润分别增长了11.68万元、5.31万元和下降了0.24万元。

2017年,上市银行人均绩效提升具有普遍性。数据统计显示:26家银行人均创利提高了约3.1万元,大部分银行录得正增长,有20家人均创利水平提高,仅有6家降低。

人均创利水平降低的银行包括:4家股份行、1家国有行和1家农商行。四大行的人均创利水平变动趋势出现了明显的分化:工商银行人均创利从2016年的60.45万元,上升到2017年的63.45万元,提高了3万元;建设银行人均创利69.09万元,比上年增长了接近5万元,仍位居四大行首位;中国银行下降0.13万,与上年基本持平,但与工商银行的差距明显扩大;农业银行人均创利有所提升,但仍位居四大行末尾,是唯一一家人均创利低于40万元的大行。

进一步研究发现:上市银行整体人均创利的提升,源于银行业利润增速触底回升和减员增效的双重作用,尤其以国有大行的瘦身行动影响较大。

统计显示,建设银行、农业银行和工商银行2017年底的员工总数,分别比2016年底减少9861人、9391人和8701人。最近几年四大行的员工总数呈现出逐年下降的趋势,2015、2016和2017年底,四大行员工总数分别约为:164.86万、162.98万和160.41万,员工总人数累计削减了约4.45万人。

2018年一季度,诸多银行,尤其是城商行的利润增速开始呈现出回升态势,这预示着不少银行2018年的人均创利能力可能还会进一步提升。

城商行2018年一季度利润增速上扬,创利能力或增强

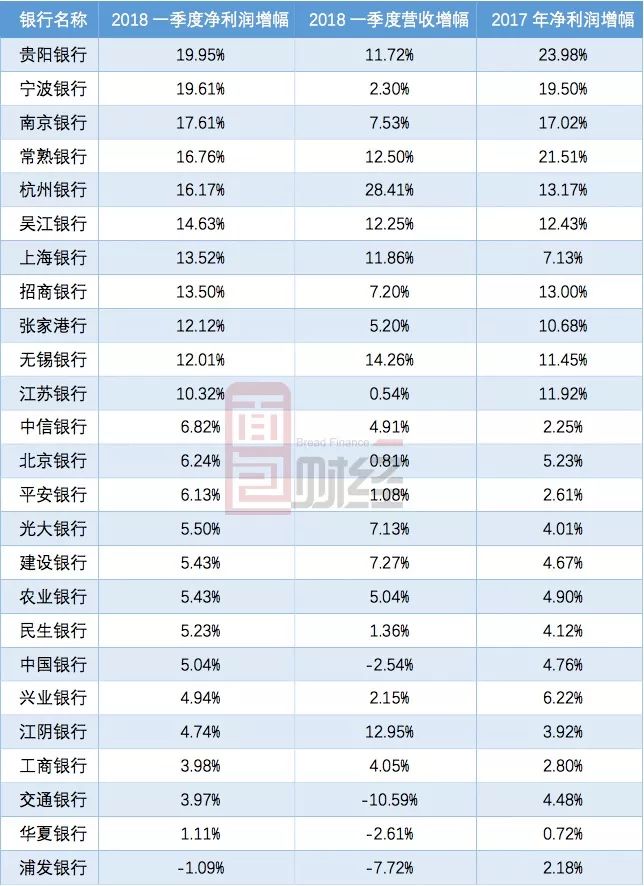

统计数据显示,2018年一季度城商行的利润增速明显快于国有大行和股份制银行,大部分城商行维持了归母净利润的双位数增长,并且增速较2017年度有所提升。如下表:

在2017年以前上市的7家城商行中,有6家一季度净利润增速超过10%。成都银行2018年才上市,可比性不强,因此未列入对比。

增速提升最明显的是上海银行,2018年一季度净利增长13.52%,远高于2017年7.13%的年度利润增速。其他城商行2018年一季度利润增速基本与2017的年度增长持平,保持温和增长。

利润增速最快的是宁波银行,一季度净利同比增长约19.6%;利润增速最慢的是北京银行,同比增速6.24%,是唯一季度利润增幅低于10%的城商行。

所有城商行2018年一季度的营收都实现了正增长,其中增速最高的是杭州银行和上海银行,增速均超过10%。

上述表格中,2018年一季度,归母净利润和营收同时实现双位数增长的中型规模以上银行只有两家,即上海银行和杭州银行。所有的国有银行和股份制银行都没有能够同时实现利润与营收的双位数增长。另外有4家银行实现了2018年一季度营收与利润的共同双位数增长,均为2016年新上市的小银行。

小银行获取收入难度加大国有银行改善

根据中国银监会数据,中国商业银行成本收入比已经连续两年呈上升趋势,从2015年的30.59%增长至2017年的31.58%。上市银行也不例外。

进入2018年第一个季度,A股26家上市银行的成本收入比整体仍在攀升,具体如下表:

2018年一季度,只有两家银行的成本收入比低于20%,分别为工商银行和上海银行。工商银行能维持上市银行中最低的成本收入比,既源于其庞大的资产规模对于成本的摊薄效应,也由于拥有更低成本的资金和客户来源。

上海银行2018年一季度的成本收入比从2017年一季度的20.59%降低到19.81%,较上年同期减少0.78个百分点,为成本收入比最低的城商行,在所有银行中也名列第二,仅次于工商银行。

从整体上观察,2018年第一季度,中小银行获取收入的压力在增大,而国有大行压力在减缓。数据对比显示,今年一季度,有15家银行成本收入比上升,大部分是股份制银行和城商行。成本收入比同比减少的上市银行共有11家,其中包括3家国有大行。

股份行中增幅最大的是平安银行,其在2018年第一季度成本收入比为30.36%,同比增加了5.81个百分点。大部分农商行成本收入比高于30%,这显示出由于规模较小,业务较为单一,农商行的创收压力较大。

非息收入变局:四大行萎缩,中型银行上升

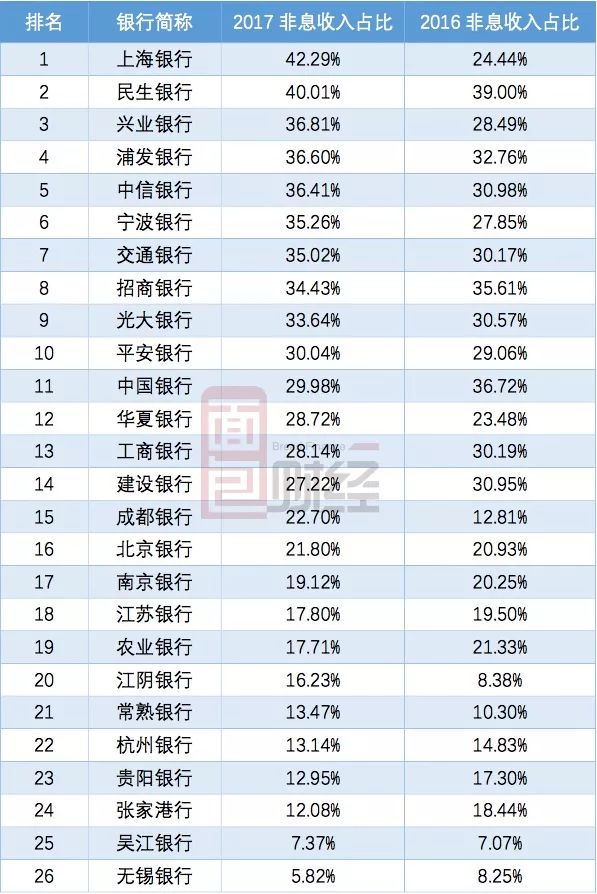

近年来,中国银行业整体正在经历转型,面临息差利差缩小的挑战,上市银行普遍将开拓非利息收入列为重点工作。但是,伴随着2017年相关监管政策的收紧,各类银行的非息收入变动趋势呈现出明显的差异化。如下表:

统计数据显示:四大行的非利息收入占比普遍下降,而城商行非息收入占比普遍上升,股份制银行则有升有降。

四大行中,中国银行非息收入占比降幅最大,从2016年的36.72%下降到2017年的29.98%。中行非息收入占比大幅下降具有一定偶然性,2016年,中行出售了旗下南洋商业银行,相应确认投资处置收益,该等收益计入非利息收入,导致当年非息收入攀升,而2017年则无此项处置收益。

除少部分城商行非息收入略有下滑外,中型银行尤其是城商行非息收入普遍上升。2017年上海银行非息收入占比为42.29%,位列上市银行榜首,较2016年提升了17个百分点。根据年报,非息收入上升,主要是由于基金投资规模增加、收益相应增加导致。2017年,上海银行实现手续费及佣金净收入62.56亿元,同比增长1.61%;投资净收益96.37亿元,同比增长4.8倍。

新上市的农商行非息收入仍然普遍较低,而且半数出现下滑,显示出农商行对利息收入的依赖较高,其中吴江银行和无锡银行的非息收入占比位居所有上市银行的最后两位,分别仅有7.37%和5.82%。

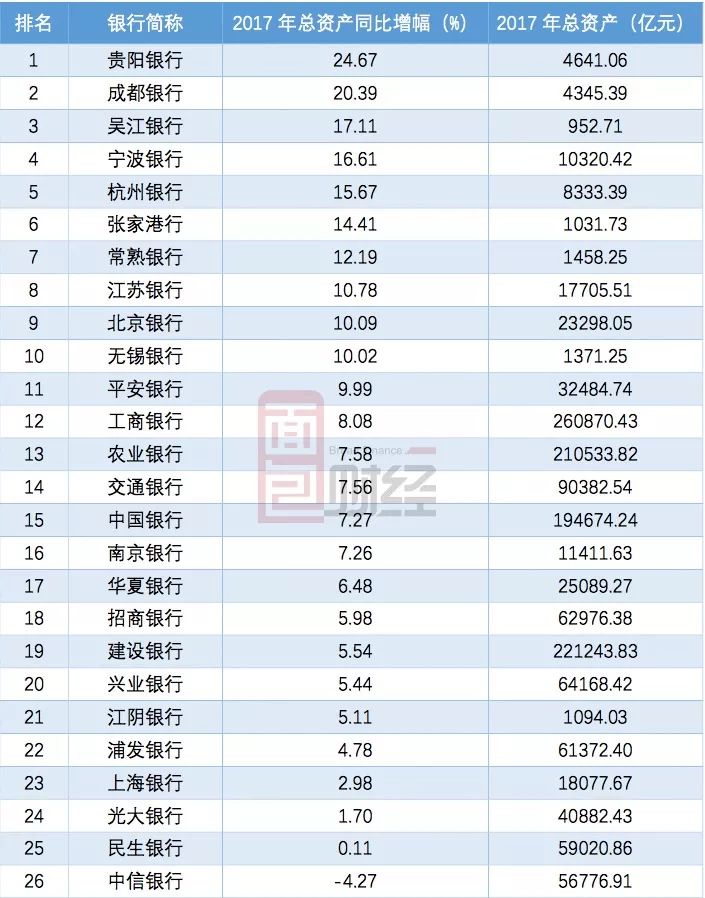

资产规模增速降至个位数股份行垫底

2017年,上市银行资产规模整体仍在增长,但是增速继续放缓。26家上市银行2017年末总资产合计148.45万亿元,同比增速为6.3%。这一增速远低于上年,2016年的同比增速仍有两位数,达到13%。

据统计,2017年总资产增速在10%以上的有10家上市银行,均为农商行和城商行,其中2016年上市的贵阳银行以24.67%的增速位列第一,但这一增速较2016年已经腰斩。

而在2016年,总资产增速在10%以上的上市银行尚有21家。以下为2017年底各银行资产增速列表:

可以看到,上面榜单中资产规模增速垫底的5家上市银行,有4家是股份行,中信银行2017年的总资产更是缩水了4.27%。

资产规模对银行是一大重要指标,但更重要的还是资产质量,其中主要是不良贷款情况。

资产质量改善不良贷款率集体下降

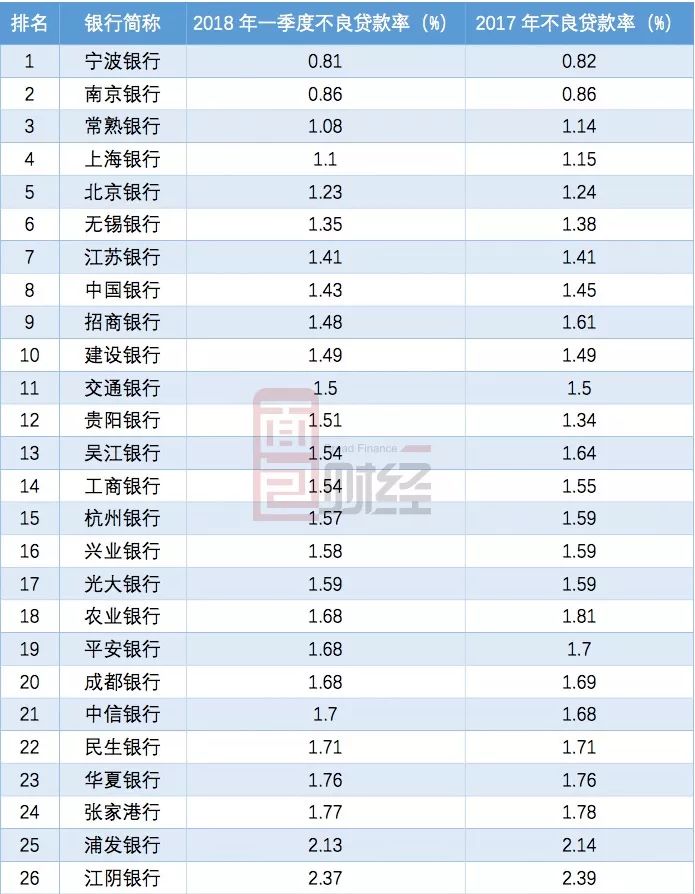

银行业是国民经济的镜子,商业银行不良资产情况,除了反映出风控能力外,也折射出整体经济的风险与信用状况。随着宏观经济整体回稳、金融监管强化和商业银行加快不良资产处置,上市银行不良贷款率在2018年第一季度迎来集体下降。如下表:

在26家上市银行中,有24家银行的2018年一季末的不良率较上年底下降或者持平,只有贵州银行和中信银行两家的不良率在2018年一季度有所增加,分别提升0.17和0.02个百分点。

城商行的不良率明显更低。不良率最低的五家银行中,有四家是城商行,尤其是江浙地区的城商行。宁波银行、上海银行和南京银行是三家不良率最低的中型银行,其中宁波银行不良率仍旧保持上市银行最低,而上海银行不良率降幅则最大。

江浙地区城商行不良率保持低位,除了自身较为谨慎的风控措施外,也与各银行核心市场的整体信用状况较佳有关。

以上海银行为例。截止2017年底,该银行在上海地区的贷款余额为2831亿,不良贷款余额仅为不到7.16亿元,不良率只有0.25%。

破净时代:全球银行业低市净率成常态

尽管上市银行的盈利能力仍然爆棚,并且一季度的诸多核心数据呈现出明显的改善趋势。但在A股的二级市场走势却很“凉凉”:年初至五一假期前(截止年报季最后一个交易日),26家银行中,有19家股价下跌;最近60日,则无一上涨。

由于上市银行的每股净资产持续上升,而股价走势低迷,当前再次出现半数以上银行破净的局面。截至年报季最后一个交易日,有14家银行股价低于净资产。如果股市继续低迷,而银行盈利持续堆积在每股净资产上,破净大军还可能进一步增加。在26家银行中,只有3家银行当前市净率高于1.5倍,市净率最高的宁波银行也只有1.76倍。

银行股价逼近净资产,不是A股的特例,在全球股市中具有普遍性。尽管经历了长达9年多的牛市,美股市值最大的几家银行,股价也都维持在净资产附近。美国市值最大的三家银行:摩根大通、美国银行和富国银行,当前市净率分别为1.62倍、1.27倍和1.41倍。欧盟市值最大的银行,桑坦德银行的市净率仅有1.04倍。被称为“大笨象”的汇丰银行,港股市净率也只有1.08倍。

当前,全球主要上市银行的市净率水平甚至低于2008年底,当时次贷危机正在发酵,主要上市银行的估值水平正处于急速下滑中。2008年底,A股、美股和港股主要上市银行的平均市净率为1.67倍,其中港股的恒生银行更是高达3.5倍。10年后的今天,这些银行的平均市净率为1.15倍,约半数处于破净状态。

依然赚钱,仍然徘徊在破净边缘,离钱近的行业,也是高杠杆的行业,全世界都被高杠杆吓怕了。

相关文章

今日早盘,医药医疗板块活跃走强,截止发稿,华通医药(002758),广生堂(300436),迦南科技(300412),正海生物(300653

2018-03-30

4月2日,央行公告称,目前银行体系流动性总量处于较高水平,可吸收央行逆回购到期等因素的影响,今日不开展公开市场操作。当日实现资金自然...

2018-04-02

据上海证券报9日报道,机构人士认为,中美贸易摩擦短期内或对相关行业产生影响,不确定性上升会对机构持股信心构成考验。但中长期来看,贸...

2018-04-09

新华社4月2日消息,经国务院批准,国务院关税税则委员会决定自2018年4月2日起,对原产于美国的7类128项进口商品中止关税减让义务,在现行

2018-04-02

中国信息通信研究院、移动物联网产业联盟联合ofo小黄车于近日发布《共享单车电子围栏技术要求》,规定了电子围栏在共享单车终端定位停放、...

2018-03-30

4月8日消息,央行网站信息显示,支付宝近日被中国人民银行杭州中心支行做出行政处罚。从处罚决定书可以看出,支付宝(中国)网络技术有限公司...

2018-04-08

热门文章

结婚登记人数已连续7年下降 去年离婚率罕见回落

职业年金单位和个人的比例各是多少 属于商业险吗?

百信银行属于什么银行 百信银行贷款会影响个人征信吗?

安徽人民币各项存款余额增速全国第三 企业融资成本稳中有降

办理临时身份证需要什么材料 必须要带户口簿吗?